قائمة المركز المالي

ما هي قائمة المركز المالي؟

قائمة المركز المالي هي وثيقة أساسية وأداة قياسية تثبت الصحة المالية للمنشأة خلال فترة زمنية محددة، ويعد بيان المركز المالي بمثابة الأداة التي تفسر أسرار نجاح الشركات وقوة إدارتها المالية من خلال مساعدته على تقديم الشرح التفصيلي للآثار المترتبة على الاستثمار في الأصول المختلفة والالتزامات الناتجة عن الديون والخصوم طويلة الأجل وحقوق المساهمين، في النهاية يستخدم أصحاب الأعمال وصناع القرار كل هذه البيانات لاتخاذ الإجراءات اللازمة التي تساعد على تعظيم الربحية والحفاظ على الاستقرار المالي.

أهمية قائمة المركز المالي

هناك أهمية كبيرة لقائمة المركز المالي، فهي:

- تساعد في إعطاء إنذار مبكر قبل وقوع المؤسسة في ورطة بسبب أن الأصول التي تمتلكها المؤسسة أقل من الخصوم التي تدفعها، حيث أن ذلك يظهر أن المؤسسة معرضة لخطر الإفلاس؛ مما يترتب عليه ضرورة القيام ببعض الخطوات الاستراتيجية السريعة للتحسين من الوضع المالي للشركة.

- تسعى البنوك إلى الاطلاع على قائمة المركز المالي الخاصة بأي مؤسسة؛ لمعرفة ما إذا كان عملك مؤهلًا للحصول على قرض إضافي أم لا.

- يهتم المستثمرون الحاليون أو المحتملون بفهم الوضع المالي للشركة بشكل واضح قبل أن يقرروا وضع أموالهم بها؛ ليتوقعوا ما سيحصلون عليه في المستقبل جراء هذا التمويل، كما أنهم يقدرون المؤسسات ذات الأصول النقدية المرتفعة؛ لأن ذلك يوضح أن الشركة ستنمو وتزدهر مستقبليًا.

- تمكن أصحاب المشروعات الصغيرة من التعرف على قيمة أعمالهم بشكل أسرع؛ لتقييم وضعهم.

- تساعد في تحديد الاتجاهات التي يجب اتخاذها في إدارة الشؤون المالية لمؤسستك، خاصة فيما يتعلق بالتعامل مع العملاء والموردين.

مكونات قائمة المركز المالي

تتمثل مكونات المركز المالي فيما يلي:

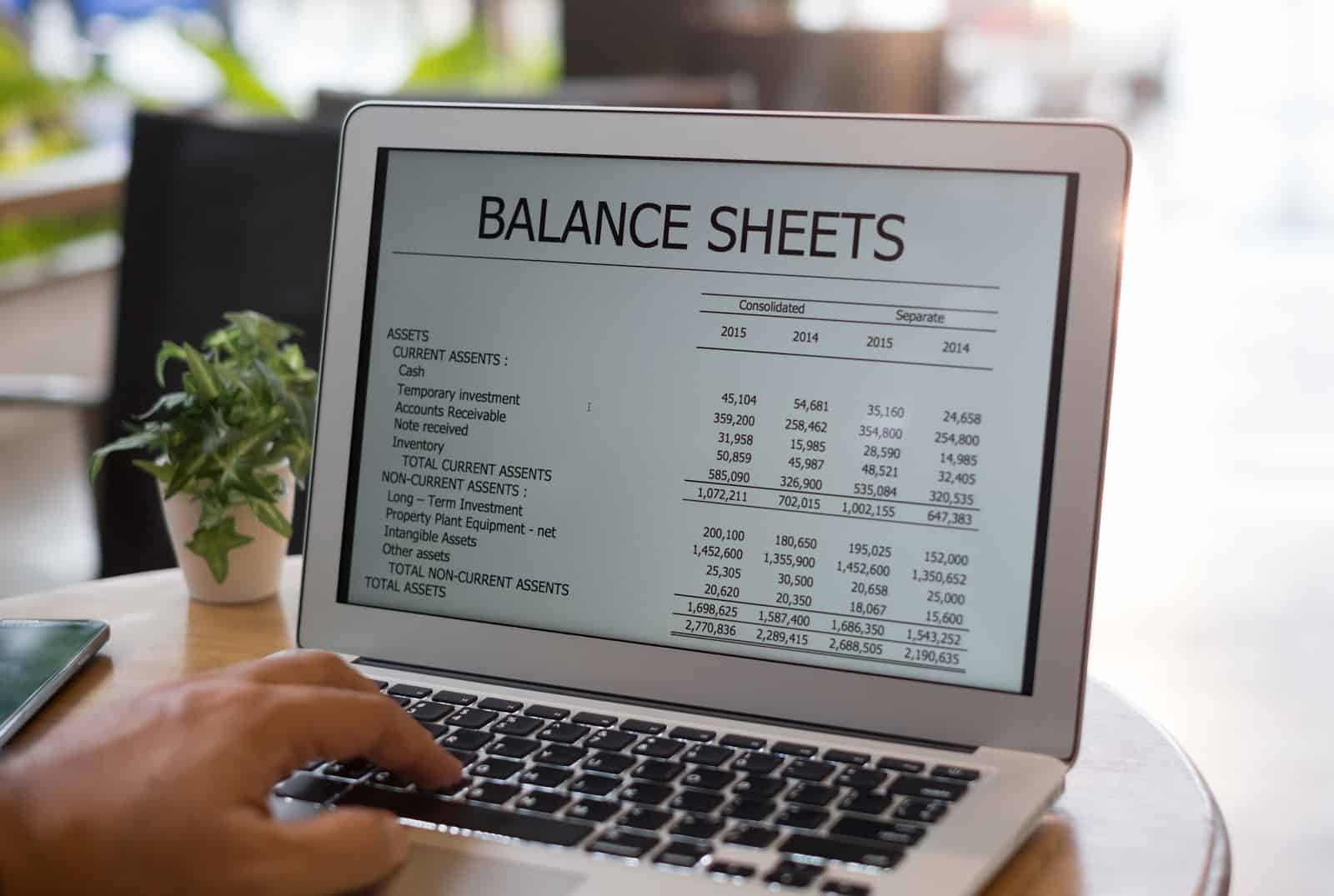

الأصول

الأصول هي العنصر الأول بالقائمة، وتمثل كل ما تمتلكه الشركة من موارد ويمكن أن يتم تحويلها إلى نقد فيما بعد، ويوضح بند الأصول في بيان المركز المالي إلى أي مدى يمكن أن تستخدم المنشأة هذه الأصول في عمليات التوسع بالمستقبل، كما توضح مدى احتياج المؤسسة لأخذ قروض مالية للاستمرار في عملها من عدمه.

تنقسم الأصول إلى الأصول المتداولة التي تشمل أموال الشركة التي يمكن استغلالها على المدى القصير العاجل مثل أرصدة المؤسسة في البنوك والبضائع وأوراق القبض وغيرها والأصول الثابتة طويلة الأجل، وهي ما تمتلكه الشركة من منشآت أو معدات تساهم في تمكن المؤسسة من مزاولة مجال عملها، مثل الأراضي والمباني ومعدات العمل وغيرها أو الأصول غير الملموسة، وهي أصول تمتلكها الشركة بشكل معنوي وليس ملموسًا مثل شهرة المؤسسة وعلامتها التجارية وحقوق الملكية الفكرية وغيرها.

الخصوم والالتزامات

تعتبر التزامات المؤسسة هي ثاني عنصر من بنود قائمة المركز المالي، وتنقسم إلى التزامات قصيرة الأجل والتي يستغرق سدادها أقل من عام مالي، وأخرى طويلة الأجل والتي تتجاوز مدة سدادها العام المالي الواحد.

يقوم قسم المحاسبة في كل مؤسسة بتحديد أي من الالتزامات يجب سداده فورًا وتلك التي يمكن جدولتها على الأعوام المقبلة، وتتمثل أبرز الالتزامات في مختلف المؤسسات في القروض وديون المؤسسة والأقساط المترتبة على معدات المؤسسة ورواتب الموظفين الشهرية والأموال التي يتم دفعها مقابل شراء المواد الخام التي تحتاجها المؤسسة.

حقوق المساهمين

تقوم الشركات بإتاحة التداول في شراء أسهمها بشكل علني لتوفير رأس مال يمكن استخدامه بسهولة، ويتم حساب التزامات المؤسسة تجاه هؤلاء المساهمين من خلال حساب رأس المال والأرباح المحتجزة وغيرها. ويجب الإشارة إلى أنه يجب ترتيب البنود ببيان قائمة المركز المالي ابتداءً من الحسابات النقدية الأكثر سيولة ثم تلك التي يمكن تحويلها إلى نقد خلال فترة مالية قريبة.

كيف يمكنك بناء قائمة المركز المالي؟

هناك خطوات لبناء قائمة المركز المالي، منها:

- جمع وتدقيق البيانات المالية: تأكد من جمع جميع البيانات المالية من مختلف الأقسام والتأكد من صحتها.

- تحديد وتقييم الأصول والخصوم بدقة: اعمل على تحديد وتقييم الأصول والخصوم بناءً على أحدث معايير المحاسبة.

- تحليل الحسابات المستحقة والمدفوعات: قم بتحليل مفصل للحسابات المستحقة والمدفوعات.

- التعامل مع المخزون: تقييم المخزون بناءً على نظام الجرد المستمر أو الجرد الدوري وتحديد طريقة التقييم المناسبة أو التكلفة المتوسطة.

- معالجة الأصول الثابتة: تقييم الأصول الثابتة بعد حساب الإهلاك.

- تحليل الالتزامات طويلة الأجل: تقييم الالتزامات طويلة الأجل بدقة عن طريق تحليل عقود القروض وشروط السداد والفوائد المترتبة والتأكد من عدم وجود التزامات غير مسجلة.

- إعادة تقييم حقوق الملكية: تحديث بيانات حقوق الملكية لتشمل الأرباح المحتجزة المحدثة بعد توزيع الأرباح أو الخسائر وإعادة تقييم الأسهم بناءً على أسعار السوق الحالية إن كانت الشركة مدرجة في البورصة.

- إعداد القائمة بالتنسيق المحاسبي: استخدام برنامج محاسبي معتمد لإعداد قائمة المركز المالي.

- التحليل النقدي: تقديم تحليل نقدي للحسابات الختامية.

- إضافة ملاحظات وإيضاحات: إضافة ملاحظات تفصيلية وإيضاحات للبيانات المالية عن طريق تفسير أي تغيرات جوهرية في الأصول أو الخصوم وتوضيح السياسات المحاسبية المتبعة في التقييم

- المراجعة والتدقيق: إجراء مراجعة شاملة وتدقيق داخلي أو خارجي عن طريق التأكد من مطابقة الأرقام مع التقارير الداخلية الأخرى وتصحيح أي أخطاء أو تباينات موجودة.

والآن قد علمت كل ما يخص قائمة المركز المالي. لمعرفة المزيد، يمكنك التواصل مع شركة AHG للمحاسبين القانونيين، أفضل محاسب قانوني في مصر.